Cuáles son los bonos estrella tras la baja en la inflación y el recorte de tasas del BCRA

La inflación sigue marcando una dinámica decreciente, y lo mismo viene ocurriendo con las tasas de interés en la economía argentina.

Los inversores ven que los bonos a tasa fija quedaron en niveles caros, por lo que buscan oportunidades en otros segmentos, los cuales podrían haber quedado retrasados.

Retoman el protagonismo los bonos CER y los Bopreal, dada la baja de tasas y el rally que se dio en la curva de Lecap previo a la baja de tasas del BCRA.

Obligados a invertir: menos inflación y tasa

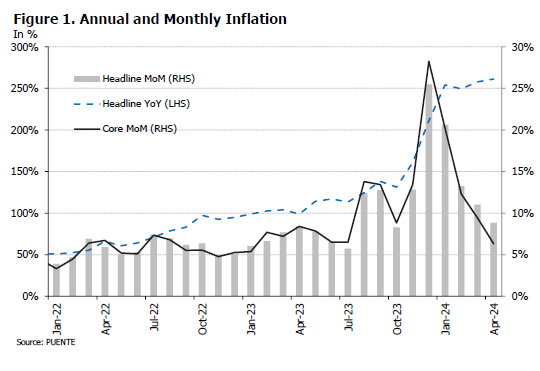

La inflación volvió a apuntar a la baja en el mes de abril, cayendo al 8,8% mensual.

Este escenario fue aprovechado por el BCRA que luego decidió bajar la tasa de interés al 40%, desde el 50% previo.

De esta manera, las inversiones en pesos del BCRA caen al 3,3%, lo cual implica que la tasa de interés en pesos sigue estando debajo de la inflación, es decir, el rendimiento real sigue siendo negativo.

Lo positivo detrás de la dinámica inflacionaria es que sigue apuntando a la baja tanto en abril, como en mayo.

Los datos de alta frecuencia de precios mostraron una baja inflación semanal en la segunda semana de mayo.

Con datos al 10 de mayo, el IPC-OJF de Ferreres midió para la semana pasada una inflación general del 1,4% semanal y una inflación núcleo del 1% semanal.

Según los analistas de Facimex Valores, al mirar la variación entre el 3 y 10 de cada mes, la inflación semanal del IPC-OJF fue la más baja desde marzo de 2023.

“Los datos de alta frecuencia evolucionan de manera consistente con nuestra proyección de 5% mensual para mayo. Los últimos datos del IPC-OJF dejaron un arrastre estadístico del 3,9% para mayo y, con una inflación del 1% semanal en las semanas restantes, este mes cerraría en 5,1% mensual según el IPC-OJF”, estimaron desde Facimex Valores.

Sin embargo, aun con la baja de la inflación, la tasa de interés real sigue siendo negativa a causa de la baja de tasas del BCRA.

Según cálculos de Portfolio Personal Inversiones (PPI), asumiendo una inflación de 5,8% para mayo en línea con lo proyectado por el BCRA, la tasa real de un plazo fijo ex ante pasó de -2,4% mensual a -3,2% o de -25,4% anual a -32,3%, acercándola a los niveles de febrero (-3,7% TEM ex post), marzo (-4,7%) y abril (-4,3%).

Oportunidades en pesos

De esta manera, los agentes en argentina se encuentran obligados a invertir sus pesos ya que, caso contrario, la inflación licuaría dichos saldos.

Si bien es cierto que, ante una inflación más lenta la licuación sería menor, la necesidad de invertir los pesos se mantiene.

En ese escenario, los analistas buscan oportunidades en pesos para hacer trabajar los mismos tanto para el corto como para el mediano plazo.

El recorte en los bonos CER permitió que la curva se desplace al alza en las últimas semanas. Hoy los bonos cortos operan con tasas del -60%, saltando a niveles de entre -40% y -20% para los bonos con vencimientos entre mediados de 2024 y 2025.

Para plazos más largos, las tasas oscilan entre -20% y 0%, viendo tasas reales positivas desde 2026 en adelante.

Maximiliano Donzelli, head de research de IOL Invertironline, ve oportunidades en bonos CER para el corto y mediano plazo.

“Ante el panorama complejo, donde tener pesos sin invertir genera pérdidas de poder adquisitivo de gran magnitud, consideramos conveniente posicionarse en activos CER. Estos representan la mejor opción para resguardar valor contra la inflación considerando activos de renta fija de bajo riesgo y ante un posible cambio de política cambiaria en el mediano plazo”, remarcó Donzelli.

En ese sentido, para un plazo de inversión corto, menor a 180 días, recomendó el bono CER T4X4.

“Se trata de un bono ajustable por la inflación, con vencimiento el 14 de octubre del 2024 (150 días de plazo). Se proyecta un rendimiento anual del 66% que equivale a un rendimiento mensual del 4,25%, por encima del rendimiento de un plazo fijo”, detalló.

A su vez, para una inversión de mediano plazo, es decir, más de 180 días, ve oportunidades en el TX26.

“Es un bono ajustable por la inflación (índice CER) con vencimiento el 9 de noviembre del 2026 pero amortizable en cinco cuotas comenzando este año. Actualmente rinde CER-5%, lo que significa que en términos mensuales paga inflación del mes anterior -0,4% mensual, por lo que se espera que en un mes rinda 7,8% mensual superando ampliamente la alternativa del plazo fijo”, explicó.

Los analistas de Puente también ven valor en los bonos CER, y dadas las expectativas de salida del cepo incluidas en las curvas en pesos, ven oportunidades en alargar duration en dichos bonos

“Seguimos siendo constructivos ante la perspectiva de que el Gobierno logre avances significativos durante el resto del año en esta materia. Por lo tanto, mantenemos nuestra recomendación de alargar duration en la curva CER. Nos gustan el TX26, TZX28, TZXD7 y el DICP en la curva CER”, dijeron.

Mirando dólar linked y Bopreal

La curva de Lecap había evidenciado un rally antes de la baja de tasas del BCRA y mostraba rendimientos de 3,5% mensual, lo cual permitía inferir que la entidad monetaria iba a recortar la tasa, tal como finalmente ocurrió.

Dado que el mercado estuvo especulando con una baja de tasas previo al recorte del BCRA, los analistas están viendo hoy que la curva de tasa fija (Lecap) quedó algo sobrevaluada.

En ese sentido, en el corto plazo se nota cierto interés renovado en los bonos CER y dólar linked, los cuales han estado en las últimas semanas apuntando a la baja y en un proceso de ajuste.

Desde Puente agregaron que siguen creyendo que el Bopreal es el instrumento vinculado al dólar más interesante, especialmente el Bopreal B y C, que deberían superar al dólar linked TZV25.

En cambio, se muestran con cautela con los bonos a tasa fija.

“Debido a que su demanda proviene principalmente de las restricciones cambiarias y las regulaciones bancarias, encontramos que los instrumentos de tasa fija (LECAP) se negocian en niveles elevados. Una vez que se eliminen esos controles, los instrumentos de tasa fija en moneda local deberían encontrar un equilibrio donde la demanda y la oferta de dinero se encuentren, a una tasa de interés real más alta”, sostuvieron.

Ezequiel Zambaglione, Head de Research en Balanz, coincidió en que el recorte de 10 puntos porcentuales en la tasa de política monetaria hasta el 40%, junto con la oferta del Tesoro de letras de 1 a 3 meses al 60%, apunta a dirigir los flujos desde los pases pasivos del BCRA hacia la deuda del Tesoro, con el objetivo de contener la expansión monetaria.

En cuanto a los activos recomendados, desde Balanz ven valor en los Bopreales, los cuales, según si visión, se presentan una opción interesante, especialmente los bonos más largos como las series 1A, B, C y 3, que ofrecen tanto cobertura contra el contado como un potencial de apreciación de capital si el programa económico del BCRA gana credibilidad.

Finalmente, Juan Pedro Mazza, estratega de renta fija de Cohen también ve valor en bonos CER a la vez que remarcan oportunidades en bonos dólar linked.

“Para estrategias en pesos, sugerimos tomar posiciones en instrumentos indexados CER y dollar-linked con vencimientos posteriores al 2025. Las posiciones largas buscan capitalizar nuevos recortes de tasa. Por otro lado, observamos que la tasa fija, en términos relativos, quedó cara, (ofreciendo TEMs en torno al 3,5%) explicaron, mientras que proyectamos rendimientos de hasta TEM 4,2% para nuestra selección de bonos CER”, dijo Mazza.

En esa misma línea, también recomienda los Bopreal para inversiones en pesos a mediano plazo.

“Para inversiones en pesos, nuestro instrumento favorito sigue siendo el BOPREAL BPOA7, que proyecta una TEM de 5,6% con unificación cambiaria y de 5,1% sin unificación. Este bono del BCRA ofrece una tasa mejor en dolar linked en comparación con sus pares del Tesoro. Además, proporciona una cobertura más efectiva en escenarios donde la brecha cambiaria persista en 2025, gracias al put de AFIP que permite cobrarlo en dólar MEP”, afirmó Mazza.

Fuente: El Cronista